npv计算公式 净现值npv的计算公式

来源: 最后更新:23-04-27 12:10:56

-

1、常见的三种估值方式

2、收益法之收益乘数法

3、收益法之直接资本化法

4、收益法之现金流折现法

作为房地产开发商业主、投资者、经纪人或其他相关参与者,一定要常备资产估值的知识,资产交易是否可行,是否有利可图,在一定程度上体现在资产估值上,准确可靠的资产估值能给投资决策提供重要的支撑。

在对资产估值之前,我们通常需要明晰几个问题:资产基础信息

1、资产的合法性以及权属关系资产的合法性和权属关系是估值的重要前提,没有合法性几乎就没有估值的必要,因为交易有很大的法律风险。

2、资产的权利(使用权/所有权...)

3、资产估值的目的(融资/投资/经营表现...)资产的权利和估值的目的影响估值用的是投资价值还是市场价值还是使用价值等。(上文解释了投资价值和市场价值的区别,点击链接:你要找的大宗交易的买方是谁,你知道吗?一文解读大宗交易的交易逻辑!)

4、资产的类型(零售/写字楼/酒店/公寓...)资产的类型的不同会影响估值方法的选择。例如,酒店的估值通常不会使用比较法和成本法。

5、资产估值的日期资产的价值会随着时间的不同而改变,因此需要明确具体的日期。

作为房地产开发商业主、投资者、经纪人或其他相关参与者,一定要常备资产估值的知识,资产交易是否可行,是否有利可图,在一定程度上体现在资产估值上,准确可靠的资产估值能给投资决策提供重要的支撑。

在对资产估值之前,我们通常需要明晰几个问题:

资产基础信息

1、资产的合法性以及权属关系资产的合法性和权属关系是估值的重要前提,没有合法性几乎就没有估值的必要,因为交易有很大的法律风险。

2、资产的权利(使用权/所有权...)

3、资产估值的目的(融资/投资/经营表现...)资产的权利和估值的目的影响估值用的是投资价值还是市场价值还是使用价值等。(上文解释了投资价值和市场价值的区别,点击链接:你要找的大宗交易的买方是谁,你知道吗?一文解读大宗交易的交易逻辑!)

4、资产的类型(零售/写字楼/酒店/公寓...)资产的类型的不同会影响估值方法的选择。例如,酒店的估值通常不会使用比较法和成本法。

5、资产估值的日期资产的价值会随着时间的不同而改变,因此需要明确具体的日期。

一定要在估值之前理清以上问题,因为这些问题会在一定程度上影响估值的准确性和可靠性。一、常见的三种估值方法

弄清楚以上的前提后,我们开始介绍目前市场中主要的三种估值方法:比较法、成本法、收益法。比较法

比较法,通俗解释就是用标的资产来跟其他类似的资产进行比较,以类似的资产的成交价格作为对标,并对价格进行调整得出标的资产的估值。

这背后的逻辑是,成熟老练的投资者不会愿意支付比其他类似资产成交价格更高的代价来购买标的资产。简单说就是,你要买的一套房A,周边的房子BCD卖1块钱,你不会愿意付超过1块钱来买A。

基于这个逻辑,要想知道资产的估值,那么最重要的就是找到合适的“类似资产”。选择合适的“类似资产”的重要指标有以下3个:

1、地理位置是否相近,越相近越好

2、建筑的物理特征是否相似,越相似越好,例如建筑风格、质量、年限、面积、功能等等

3、成交时间是否临近,越临近越好,住宅类的通常选取6-18个月内,非住宅类通常选取2-3年内成交的。

找到对标的“类似资产”之后,第二步就要对其价格的调整,因为类似不代表相同,要把“类似”通过参照调整系数的调整变成估计的“相同”。

参照调整内容有很多,例如区位条件、交通条件、建筑风格、质量、年限、面积、功能等等,根据不同的资产类型选择不同的参照调整内容,并评估一个参照调整系数,然后将系数与参照的类似资产价格相乘,得出几个对标项目下的不同估值,最后对估值进行加权平均便能得出标的项目的估值。

整个计算过程就是最简单的加减乘除,方法很简单。但难点就在于找到合适的“类似项目”以及对参照调整系数进行准确评估。

比较法适用于能很容易找到合适的“类似资产”的项目,如果周边没有可参照的对标项目(通常要选出4-6个“类似资产”),则无法套用公式计算出来。因此这种方法比较适合住宅、写字楼,商铺等,交易较为频繁的资产。

成本法

成本法,顾名思义就是项目的估计投入成本就是项目的估值。

这背后的逻辑是,成熟老练的投资者不会愿意支付比重新做出这个资产的成本更高的代价来购买标的资产。简单说就是,在现行市场条件下,要花多少钱重新做出这个项目,你就花多少钱买。

基于这个逻辑,要想知道资产的估值,那么最重要的就是要估算出重新做出这个项目的成本,同时这个成本中需要考虑折旧因素,因为建筑会依据功能、建筑外观等老化过时而产生有形损耗、功能性折旧和经济性折旧。

因此,项目的估值=重置成本-折旧。重置成本包括复原成本/更新成本和土地成本。整个计算过程看起来更简单,只有减法。但是,难点在于准确评估重置成本以及合理计算折旧。重置成本可以通过直接成本(建筑材料、人工、承包商等建筑费用)加间接成本(管理费、财务利息、咨询费等)计算。折旧可以通过年限法:评估资产有形损耗=资产重量价值×<已使用年限/(已使用年限+尚可使用年限)> 以及其他折旧计算方法得出。

成本法适用于没有可以参考的项目的资产评估。通常用于具有唯一性和独特性的资产,例如会议中心、博物馆。同时,成本法也通常会用于预警房地产市场的泡沫,对比其他估值方法与成本法的偏离程度。

收益法收益法,通俗解释就是通过对项目的预期收益进行折现来确定资产估值。

这背后的逻辑,之前小编多次重点提到过,那就是:“你当前购买的资产,实际上是指你购买了这个资产未来产生的收益。”。简单的说就是,你买的这个资产以后能赚多少钱就是这个资产的价值。

基于这个逻辑,要想知道资产的估值,那么最重要的就是要估算这个项目未来的收益是多少。预测项目的未来收益的方法主要有以下三种:1、直接资本化法(Direct Capitalization)

2、收益乘数法(Gross Income Multiplier)

3、现金流折现法(Discounted Cash Flow)

二、直接资本化法

在收益法的逻辑中,资产的价值取决于投资者未来能从资产中获得多少收益。下面介绍的直接资本化法和收益乘数法的两个估值公式都是通过比率的方式来衡量收益,都是简单粗暴的估值方法,在实际中经常会运用到初步的价值判断和前期报价中。

估值计算的过程分三步:

这个方法的难点在于NOI和Cap Rate的估计是否符合市场和资产现状。NOI可以通过历史经营数据结合市场现状分析进行预估。Cap Rate可以通过小编之前演示推导的公式并结合周边类似成交项目的数据以及一些专业机构的研报进行综合预估,还记得小编推导的公式吗?(点击原文链接:Cap Rate水平受什么因素影响?)

需要特别注意的点:

1、在NOI数据的选择上,通常选择收购后第一年的预估经营数据;

2、在NOI和Cap Rate的计算中,需要对资本性支出可能存在的延迟支出需要做数据调整。

这种简单粗暴的方式适用于经营较为稳定,NOI数据能较为真实反应市场现状,同时Cap Rate易于发现,周边有可参考类似项目支撑Cap Rate判断的项目。换句话说,就是要NOI第一年的数据和 Cap Rate的数据相对可靠易得的情况才使用。因为该公式的分子分母的细微差别都能对估值产生较大的影响。

最后,我们强调一下,直接资本化法仅考虑当下的市场情况,运用的是当下NOI和Cap Rate的数据,得出的是当前条件下的估值,也就是说它没有考虑后续市场的变化可能性。然而现实中市场是随时更新和变化的的,所以这个方法,仅仅是一个最常用的快捷计算方法,不能算作是一个准确的估值方法。

三、收益乘数法

估值计算的过程分三步:

这个方法的难点在于获得周边类似项目的收益乘数。相对于Cap Rate的估计难度,GIM的估计难度更低一些。但是GIM蕴含着一个重要前提,参照项目的运营模式和支出与标的资产具有高度相似性,因为GIM方法没有考虑运营支出的影响。所以在运用的时候,需要考虑到这个重要的前提,该方法也不能算作是一个准确的估值方法。但是小编认为对于相似度较高的写字楼和公寓,这种方法还是很快速好用的,值得尝试一下。

总结一下,直接资本化法和收益乘数法这两种方法都是做初步估计的一个很常用的方法,简单粗暴又快速的判断地产项目的估值。两方法的弊端就是没有考虑后续市场的变化,没有考虑从长期持有的角度来分析资产的价值。如果需要从一个更加长期且考虑市场变化的角度来估值,则需要学习我们的现金流折现法(DCF)。四、现金流折现法

首先,我们来回顾一下收益法的逻辑:资产的价值取决于投资者未来能从资产中获得多少收益。那么现金折现法(DCF)的计算原理,就是把资产每年的收益进行折现。

计算过程为以下5步:

1、选择持有期N,通常5-10年

2、预测持有期N以及之后1年(N+1)的Cash Flow

3、假设持有期过后,退出出售,预测出售价格

4、选择项目折现率

5、用NPV的公式对持有期每年的CF和退出后的净出售价格(扣除交易费用)进行折现。

从计算过程我们可以看出,DCF是从一个全局和全周期的角度来看到资产,从持有到退出的过程进行收益预测,因此该方法比直接资本化法和收益乘数法更全面,可以反映出项目整体的回报率。这也就是它为什么靠谱的原因。

接下来我们用一个简易的模型来解构计算过程:

我们假设项目A持有5年,预计第6年出售退出,因此,我们预测了6年的现金流,然后通过运用直接资本化公式NOI/Cap Rate得出退出价值,减去交易佣金后得出净出售收入。最后我们对前五年的现金流以及第五年加上净出售收入进行折现,用NPV公式得出项目的资产估值。

计算过程的需要主要的点:1、对于现金流的选择。

有些说法是选择NOI,但小编偏向于用税前净现金流即NOI减去佣金支出和资本性支出,不直接用NOI,因为资本性支出和佣金支出在经营活动中是重要的组成部分,而且通常占到资产价值的1%-2%,从评估现金流的准确性来说,小编建议用税前净现金流。

2、对于退出价值的计算。退出价值等于NOIn+1/ Terminal Cap Rate。那么NOI的选择是要用持有期加一年的数据,不是用持有期结束的那一年,在上面案例中,我们用的是第六年NOI的数据。原因是在收购方的估值过程,用的是收购后第一年产生的NOI数据。这是比较容易犯错的点。第二点是Cap Rate的选择上,要估算的是退出时的Cap Rate水平而不是用现在市场上的同类项目的Cap Rate。退出时的Cap Rate 往往高于现在的市场的Cap Rate。还记得我们Cap Rate的公式的小伙伴应该知道,Cap Rate中受到NOI增长率资本性支出和风险水平的影响。(影响原理点击链接:Cap Rate水平受什么因素影响?)。因此,退出时的Cap Rate预估会稍稍高于现有市场水平。在上面案例中,你可以找建成年限比项目A老5年左右,并持有后退出的项目的Cap Rate做参考。

3、对于净出售收入的估计。如果项目退出需要借助其他资源方或代理公司的话,需要用退出价值减去交易的佣金成本,才是最后项目的净出售收入。

计算过程大家看明白了吗?其实,计算依然是比较简单的,难点在于对于未来的预测。我们可以看到DCF的估值过程中对于每年的NOI的预估以及对于退出时Cap Rate的预估以及对于折现率的要求,这三个值的预估几乎奠定了你的估值是否可靠。

至于怎么样预测未来才能更符合现实呢,小编也没有现成答案,只能跟大家用“大胆假设,小心求证”共勉。总结一下,项目的估值过程是发现项目价值的过程,需要和各专业各部门合作,而且项目的估值不能只用一种方法来判断,一定要综合运用以上的估值方法,并对各种方法赋予相应的权重,最后综合判断项目的价值。总之,功课做的越多,就越能接近价值本身。

文章来源:资管芝士

标签: [db:关键词]

免责声明:本文系转载,版权归原作者所有;旨在传递信息,其原创性以及文中陈述文字和内容未经本站证实。

帮同学化妆最高日入近千 帮朋友化妆帮同学化妆最高日入近千?浙江大二女生冲上热搜,彩妆,妆容,模特,王

2023吉林省紧缺急需职业工种目录政策解读 2024张杰上海演唱会启东直通车专线时间+票价 马龙谢幕,孙颖莎显示统治力,林诗栋紧追王楚钦,国乒新奥运周期竞争已启动 全世界都被吓了一跳(全世界都被吓了一跳是什么歌)热门标签

热门文章

-

帮同学化妆最高日入近千 帮朋友化妆 24-10-07

-

2024杭甬运河宁波段恢复全线通航(杭甬运河属于几级航道) 24-10-07

-

2024宁波羽毛球亚锦赛有哪些选手参加(宁波羽毛球世界冠军) 24-10-07

-

通过对华电车征税提议 电车税费政策 24-10-07

-

关于网传“男子接亲被加要18万彩礼”情况说明 24-10-07

-

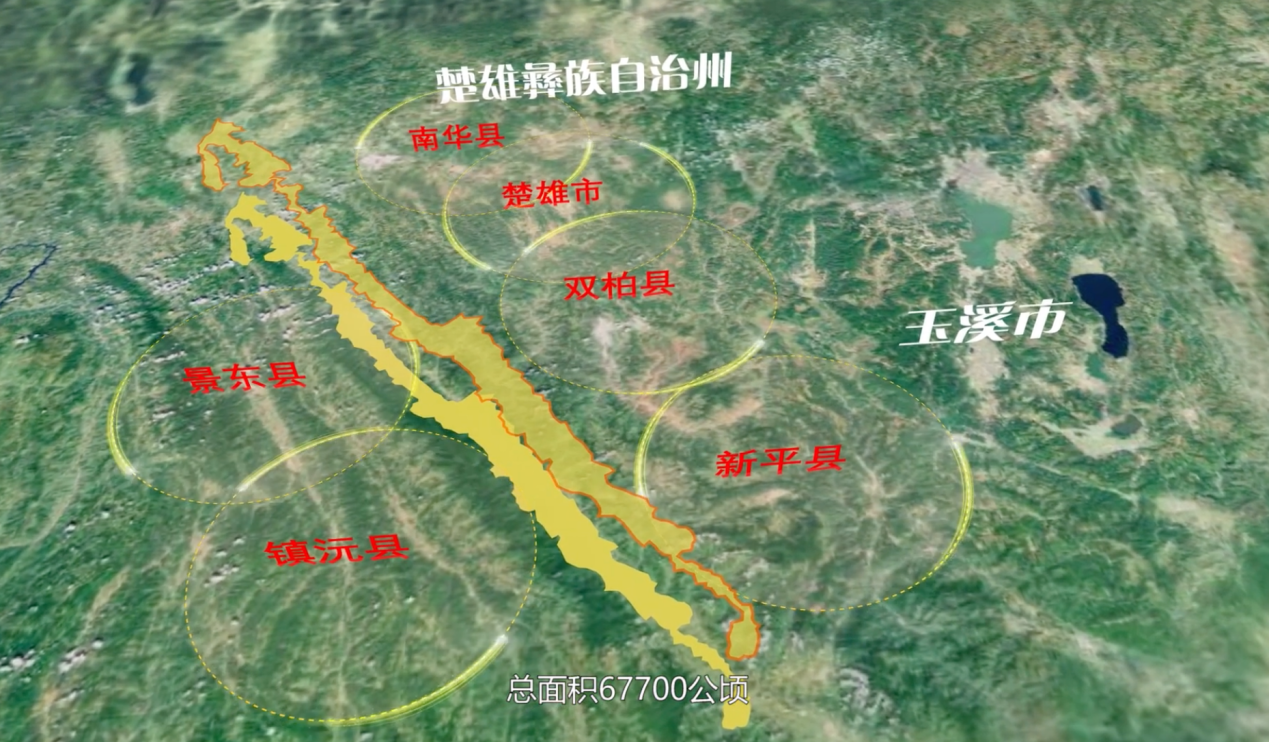

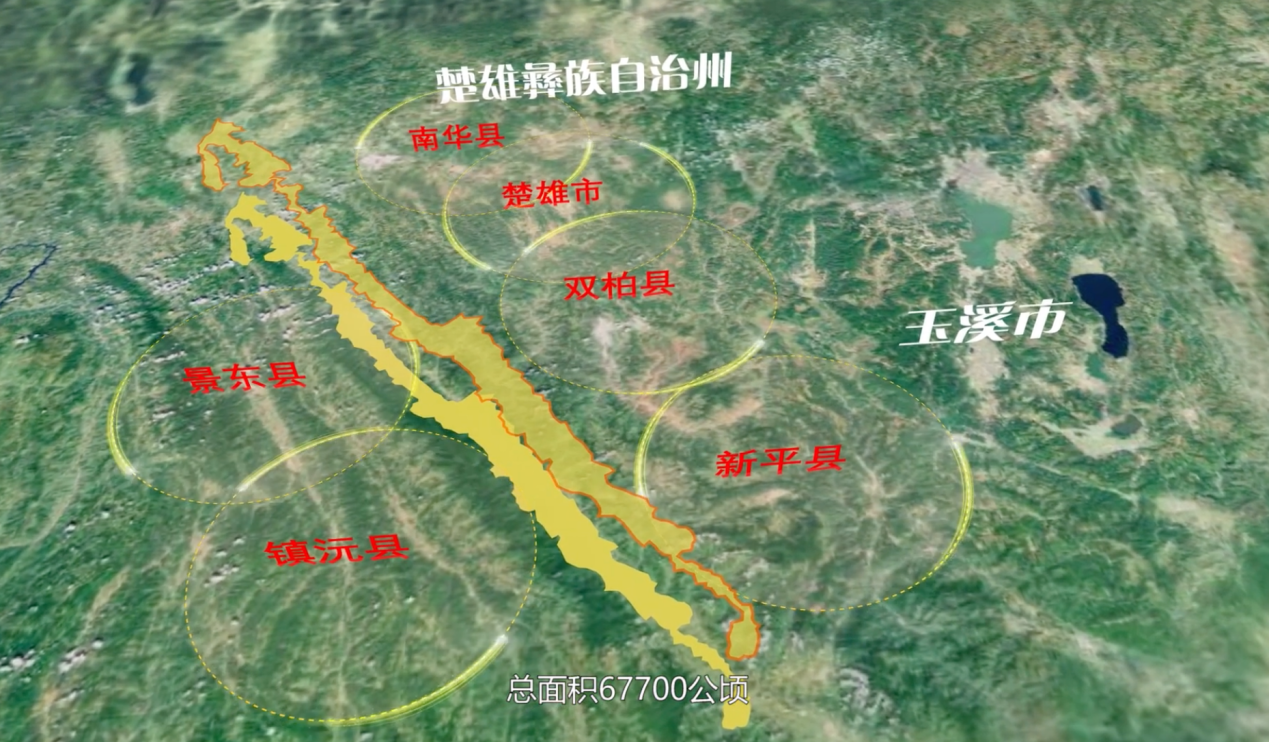

释新闻|登上热搜的哀牢山在哪里,山里都有什么? 24-10-07

-

2024年江门市公墓清明节祭扫预约方式汇总 24-10-07

-

2023青岛凤凰音乐节官方有哪些售票平台? 24-10-06

-

民宿老板回应哀牢山爆火:国庆期间房源天天爆满,平时约90元一晚涨到约240元 24-10-06

-

excel除法公式(excel除法公式是什么) 24-10-06